Comment l’aquabike peut-il améliorer votre condition physique ?

Comment faire un contrat de mariage : étapes essentielles et conseils juridiques

Quel papier mettre dans le compost : conseils pour un recyclage efficace et écologique

Recette facile pour un gâteau au chocolat moelleux et délicieux

Optimisez facilement votre expérience en ligne en téléchargeant une vidéo youtube avec une méthode efficace et légale

Location de camion à bordeaux : trouvez le véhicule idéal pour vos besoins de transport

Création de fleurs en papier: un tutoriel diy pour décorations élégantes et durables

Comment un compte pro peut-il simplifier la transition vers une activité plus écologique ?

Comment associer vos bottes en daim marron : tenues parfaites et conseils de style

La puissance visuelle de la photographie : une illustration saisissante de la blitzkrieg

Poisson qui nage sur le côté : comprendre ce comportement inhabituel chez les poissons d’aquarium

Les mécanismes biologiques décodés : comprendre les raisons essentielles derrière le phénomène de défécation

Comment scanner un document en pdf avec une imprimante hp

Comment va-t-elle

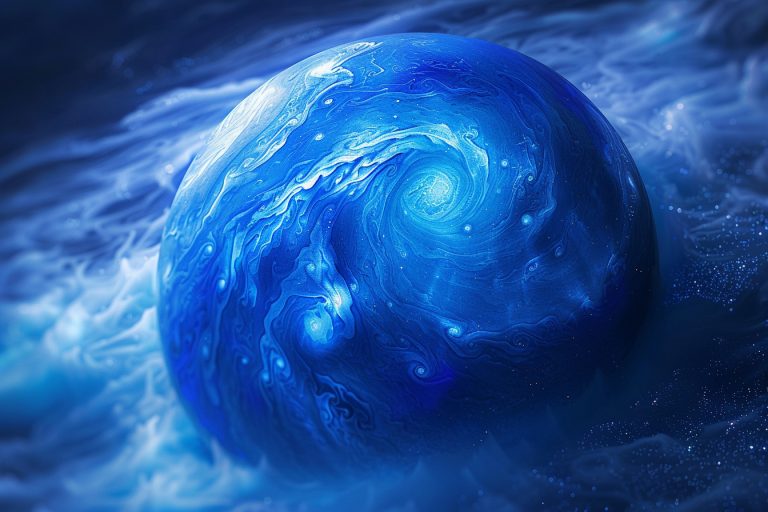

Plongée dans le mystère de neptune : les raisons fascinantes de sa teinte azurée

Modèle de lettre de résiliation de bail : comment rédiger et envoyer votre demande efficacement

Rencontre incroyable avec une araignée capable de tricoter des bottes : découverte insolite et créative

Comprendre le fonctionnement du gyroscope sur smartphone : tout ce que vous devez savoir

Comment créer facilement un déguisement de clown pour toutes occasions

Tout sur le programme de la foire aux vins de colmar: votre pass pour un événement inoubliable

Créez votre déguisement squelette maison: étapes simples pour un costume effrayant

Comment griller des châtaignes

Comprendre les raisons: pourquoi mon chat miaule sans arrêt

Techniques efficaces pour renforcer votre chapeau en feutre : découvrez comment !

Comment obtenir une carte d invalidité

Maximiser l’impact de votre rapport de stage: stratégies clés pour une intervention réussie

Débutez en hip hop en apprenant à danser avec facilité

Comment debloquer un iphone bloqué icloud

Choisir la cravate idéale pour compléter un costume noir : conseils de style

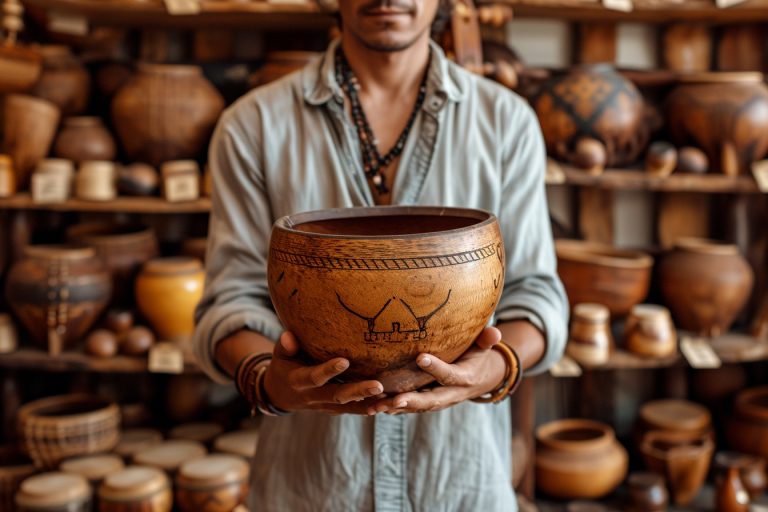

Quelle civilisation de l’antiquité a inventé le four à pain traditionnel? découverte historique

Comment prévenir le flétrissement de vos choux: solutions efficaces pour des légumes vigoureux

Regles anniversaire comment les reconnaitre

Comment louer un camion chez super u à un prix avantageux ?

Découvrez les meilleures offres avec notre catalogue complet de la foire aux vins

Comment optimiser son budget avec vingt cinq euros : conseils pratiques pour une gestion financière avisée

Comprendre les mécanismes émotionnels: pourquoi on pleure et ses effets sur le bien-être

Les signes clés qui révèlent si nous sommes amoureux : une analyse psychologique approfondie

Comment rédiger un rapport d’intervention csst efficace pour la conformité en santé et sécurité du travail

Comment choisir la parfaite bague de fiançailles en argent pour un engagement inoubliable

Comprendre le vin : origines, fabrication et variétés pour débutants

Résolution des problèmes d’impression : comprendre pourquoi votre ordinateur refuse d’imprimer

Douleurs abdominales récurrentes : pourquoi j’ai des crampes au ventre et comment y remédier

Découvrez comment le chien a conquis le monde grâce à son influence incontestable

Qui est le meilleur joueur de football du monde : analyse complète de la performance exceptionnelle sur le terrain

Les étapes essentielles pour rédiger une lettre formelle et convaincante dans un contexte professionnel

Le guide essentiel pour fixer de la peinture acrylique sur du tissu

Comment vivre le ramadan en pleine santé : conseils et bienfaits

Choisir le tapis de voiture idéal pour votre citroën : confort et protection au quotidien

Pourquoi mon chat bave-t-il ? découvrez les raisons et solutions de la salivation excessive chez les félins

Comment rédiger une lettre de résiliation de contrat efficace et conforme?

Étapes simples pour dessiner un camion volvo avec précision

Les frères bogdanov: décryptage des raisons derrière leur apparence visage unique

Comment éradiquer efficacement les punaises de lit à marseille : solutions de traitement professionnelles

Comment arrêter d allaiter

Salaire chauffeur uber à genève: tout ce que vous devez savoir

Créez facilement un déguisement de clown en suivant ces étapes simples

Comment adapter votre routine quotidienne au changement d’heure efficacement

Les secrets pour perdre du ventre après 40 ans : méthodes douces et efficaces adaptées aux rythmes biologiques

Choisir la parfaite bague de fiançailles et alliance: conseils pour trouver le duo idéal

Comment utiliser des gif pour dynamiser votre communication digitale?

Comprendre les causes du ronflement : facteurs et solutions pour un sommeil silencieux

Comprendre l’importance du liquide de refroidissement pour la sécurité du code de la route

Comment reconnaitre un manipulateur

Top sélection de porte-bébés confortables et abordables sur cdiscount

Choisir le meilleur tapis de sol pour garage et protéger votre voiture efficacement

Top des cartables à roulettes pour filles tann’s : confort et style pour l’école

Comment brancher un amplificateur d antenne

Chaton comment s en occuper

Comment installer fortnite sur tablette

Améliorez votre couverture réseau avec le répéteur wifi freebox : connectivité sans faille chez vous

Comment déclarer frais réels en 2020

Personnalisation de médailles sportives: créer des récompenses uniques pour chaque événement

Choisir la tronçonneuse idéale: critères et conseils d’achat essentiels

Comment ne plus avoir mal au ventre pendant les regle

Problème de chauffage ? comprendre pourquoi ma clim réversible ne fait plus de chaud

Comment rédiger une lettre de résiliation pour votre salle de sport : modèle et conseils pratiques

Comprendre les raisons historiques : pourquoi la prohibition a marqué la société

Comment demonter climatiseur mural

Comprendre les techniques de respiration holotropique: bienfaits et approches pratiques

Dévoilement de la puissance du titan mâchoire : comprendre la force de cette créature légendaire

L&Rsquo;Impact de la scène ‘livai mort’ sur l’univers de l’attack on titan : analyse et répercussions

Les critères essentiels pour couler une douille avec précision et efficacité

Création de sacs écoresponsables: techniques et conseils pour un impact environnemental réduit

Comment enlever la mousse expansive séchée ?

Comprendre la raison derrière la création de la marque : pourquoi la pomme apple est devenue une icône mondiale

Comment remplir déclaration trimestrielle caf

Comment monter sa micro-entreprise

Où trouver une maison médicale dans le nord de marseille ?

Comment aménager un jardin méditerranéen : conseils essentiels pour cultiver des plantes résistantes au soleil

Comprendre et appliquer les techniques de méditation: informations complètes pour débutants et expérimentés

Quel est l’impact du social selling index pour une entreprise ? analyse détaillée

Choisir le bon cajón: conseils essentiels pour trouver votre instrument idéal

Pourquoi les chats ont peur des concombres : décodage d’un comportement félin mystérieux

Les secrets du compostage en appartement : stratégies pour un recyclage des déchets organiques réussi et sans odeur

Découvrez l’histoire de la mode des années 1920 : une révolution vestimentaire intemporelle